2月23日,港交所正式公布了新兴及创新产业公司赴港上市的第二轮市场咨询方案。对于未有盈利的生物科技公司、同股不同权架构公司以及欲将香港作为第二上市地的公司,赴港上市的前景变得更加清晰。

本轮市场咨询为期1个月,到3月23日截止。咨询完结后,《上市规则》的修订还需经过香港证监会董事局批准。

港交所预计,如果本轮市场咨询后,无需大幅修改调整,最快2018年4月底,将可公布本轮市场总结。届时,有意提出上市申请的公司及保荐人,可正式向港交所提出上市前查询。

未盈利生物科技公司市值最低15亿港元

针对未有盈利的生物科技公司,港交所在建议方案中,就从事医药(小分子药物)、生物制药和医疗器械(包括诊断)生产和研发,但尚未有盈利或未有收益的生物科技公司上市提出具体指引,其他生物科技产品制造商是否适合上市,将按个别情况考虑。

咨询方案强调,拟吸引那些以研发为主的生物科技公司赴港上市,且上市前12个月一直从事核心产品的研发,必须拥有其核心产品相关的专利,且在建议上市前至少6个月得到至少1名资深投资者提供的相当数额的第三方投资。此外,相关公司上市时的最低市值需达15亿港元。

由于相关生物科技公司尚未通过主板要求的财务资格测试,港交所的建议方案提出了详细的要求,以判断相关公司是否适合上市,并且提出更高的市值和加强披露的要求,以及限制主营业务等要求。

不同投票权不可超过普通股投票权10倍

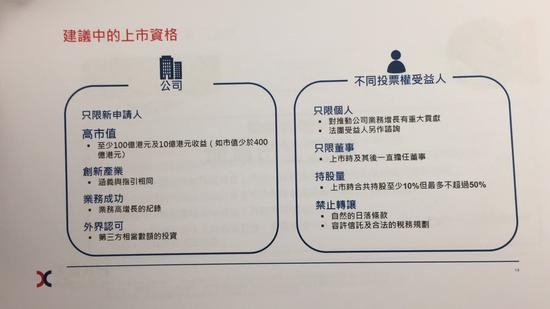

至于欲采用同股不同权模式赴港上市的公司,建议方案延续上一轮市场咨询总结的方向,上市申请人需证明具备采取同股不同权架构上市的特点,包括公司性质、以及不同投票权受益人对公司所做的贡献。

港交所在咨询方案中指出,欲采纳同股不同权架构上市的公司,需要证明公司成功运营是因为其核心业务应用了新科技、创新理念、新业务模式,且研发是公司预期价值的最大部分,也是构成公司开支的主要部分。

欲采纳同股不同权的公司上市时,市值不得少于100亿港元,如果预期市值低于400亿港元,申请人在最近一个财政年度必须录得10亿港元的收益。

此外,港交所建议,不同投票权受益人在申请上市时需持有相关公司已发行股本的至少10%相关利益,且上市时投票权不得超过50%。此外,不同投票权不可超过普通股投票权的10倍。

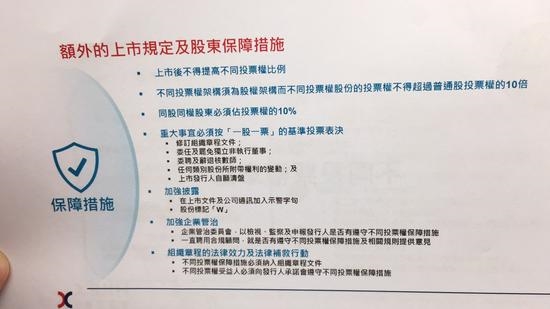

鉴于不同股权机构涉及一定的潜在风险,所以港交所在第二轮市场咨询中提出了详细的投资者保障措施,包括限制不同投票权权力、保障同股不同权股东的投票权、加强企业管制以及加强披露等要求。

上市后,不同投票权架构公司的股票代码前面将出现“W”标记,以作区分。此外,相关公司需设立企业管制委员会,以检视和监查发行人是否履行投资者保障措施。

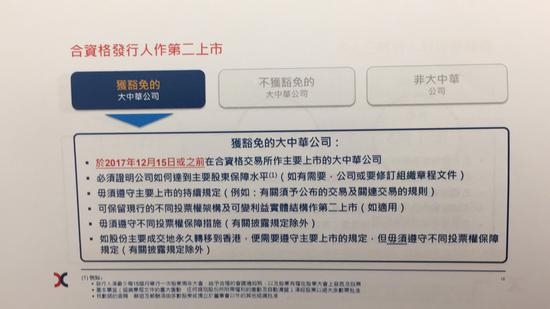

将香港作为第二上市地方面,港交所提出建议三类公司可以在香港由第二上市地的渠道上市。包括:咨询总结公布前已经在英美两地合资格交易所上市的大中华公司,咨询总结公布后才在英美两地合资格交易所上市的公司,以及非大中华公司。