北风摇鹅毛,瑞雪洒芳辰,2018年中原大地飘过第一场雪,满载冬意的厚重,将万物银装素裹,将不冷不热的冬天打回原形。

时光荏苒,2018年来了,生活的车轮没有停歇,一年的过渡表现得自然且淡定。玉米市场依旧强势火爆,在传统新年钟声敲响之前,东北、华北的玉米故事显然还有许多。2016年国家取消玉米临储政策,玉米行情经历巨震却最终缓慢复苏,在“市场引导”的火苗逐渐发挥出“光和热”的强大力量后,玉米的价值在2017年被重新书写。岁末年至,2017年玉米市场的喧嚣却仍未落定,展望2018年年,必然又是充满波澜壮阔和值得期待的一年。

告别2017,市场元素引导下的国内玉米市场

对于2017年国内玉米变化,许多人猜到了开头,但没有猜到结尾。国产玉米在调结构、去库存的大势之下,四季度却开启了玉米行情的火爆模式。撇去天气、物流以及售粮进度的辩证关系,华北玉米产量与品质的折戟成为国内玉米行情的导火索。当然,2017年我国玉米生产历程也并非一帆风顺。6、7月份,我国东北部分地区出现干旱,辽宁西部、吉林和内蒙古地区玉米播种受阻,部分早播玉米缺乏有效降水,威胁产量预期,也促使玉米市场迎来一波向上行情。不过随着降水来临,东北玉米干旱解除,国内玉米春播生产进入常规。从生产面来看,2017年我国玉米生产中规中矩,虽个别和局部地区出现了粘虫病、风灾、雹灾等,但对总体影响有限。9月份,一些机构的考察反馈,也基本印证了玉米稳重趋好的状况。最大的变数来自10月1日开始且持续十多日的降水,直接导致华北、黄淮玉米收割不及,发芽、霉变等现象突出,且直到11月天气条件才真正好转利好玉米晾晒,但玉米品质已无扭转可能。

豫南某地玉米收晒不及时出现的发芽霉变情况

随着华北玉米品质问题显露和发酵,天南海北的各方主体已开始着手布局,东北玉米的行情也开始展开。在此之前,国储玉米拍出了5873万吨,去库存效果显著,叠加深加工等玉米下游消费活跃,国内玉米市场发展局面良好,部分时段还因阶段性供需压力带来区域性行情,国家玉米结构性调整战略得以较好实现。

10月份以后,随着玉米品质问题曝光,各方主体开始齐聚东北、新疆等关外产区,东北新粮在经历了短暂的季节性价格回落后,行情迅速企稳回暖,在天气、物流以及环保等题材的共同作用下,东北玉米迅速走俏。仅12月,东北深加工玉米收购价平均上调150元/吨左右,吉林部分地区提价高达220元/吨,上涨速度之快出乎业内预料。

2016年、2017年全国玉米周度均价(数据来源:中华粮网)

东北玉米市场无疑变成了一场博弈。农户、贸易商、加工企业、饲料企业、仓储单位···随着行情的不断上升和白热化,在这场围绕玉米的“抢粮大战”中,不时流露出刺刀见红的味道,夹杂着深加工补贴、定向销售、东北新增产能、燃料乙醇政策、环保等各种传闻和题材,玉米只涨不跌的神话似乎变成了现实。

消息显示,截止2017年12月31日,黑龙江、山东等11个玉米主产区累计收购玉米达到6083万吨,同比增加833万吨。在这轮因产情诱发,由市场推动的玉米行情中,农户和提前下手的收粮主体无疑是赢家,“优质优价”的商品特点也市场博弈中展现的淋漓尽致。农户甩掉了早年容易被困扰的卖粮难,玉米市场的改革也得到了良好体现。但价格高企的背后,相关问题和隐忧也值得业内考虑和思考。

表现一,原粮成本高企,深加工企业利润不断被挤压。前期东北淀粉深加工企业每吨利润达到2、3百元,随着玉米行情不断看涨,粉深加工每吨利润已不足百元,而华北深加工企业利润水平已经为负。玉米行情继续走高,对国内玉米整个产业链的良性运转显然是有压力的。

表现二,国内外玉米价格倒挂,玉米及替代品进口开始活跃。12月份,南方港口玉米自提价在1930元/吨。而外盘玉米合计到港口价1550元/吨左右,比国内玉米低376元/吨。一些数据显示,大麦、高粱等替代品也逐渐开始活跃,国产玉米支配优势缩窄。

表现三,玉米种植收益彰显,将对我国玉米种植结构目标带来变数,或增加玉米市场调整结构和改革的时间成本。

市场化使我国玉米产业重新展现出了活力,但如果不能把握好市场化节奏,前期的改革和调整必然付出新的代价。2017年过去了,这些遗留的“问题”当如何化解,2018年玉米市场又将如何发展,想来是决策层以及广大玉米从业者的重要思考议题。

2018年玉米市场展望,市场化运行新的篇章

2018年,玉米市场又将迎接新的变化和挑战。天气、政策、新增产能、玉米结构布局……都将有形和无形中左右玉米市场的发展。鉴于2017年年末和2018年初玉米处于高位的行情,目前最引人关注的,仍是如何有效的平衡玉米行情的发展与玉米产需结构的问题。而玉米市场各阶段的发展,不妨从一下几个方面予以判断和思考。

第一季度

玉米市场有可能迎来政策性调整和变动,时间节点或在春节前后。玉米价格持续高企,打乱了企业的生产预期,也导致进口玉米数量上升,不过暂时未能对整个产业链带来严重影响。但从解决农户售粮角度来看,目前玉米行情却从根本上抑制了“卖粮难”问题的发生。这也是决策层面最为重视的问题之一。

受东北玉米行情带动,华北新季玉米价格也出现了小幅上涨。叠加“三部委”2017年秋收曾明确要求,要处理好黄淮、江淮地区因天气导致的玉米水分偏高、生霉等带来的玉米收购难工作,针对特殊情况,打破常规,采取措施防止“卖粮难”。现阶段行情下,相信国内玉米的收购与销售问题能得到很好解决,一定时期之内农户售粮问题将不再成为决策层的重要目标。市场如何发展,只要对农户售粮有益,相信会得到支持。

所以,考虑到前期的东北玉米的抢粮成本,玉米行情恐难出现大的回调,除非有政策性方式或大的事件发生。业内一直流传的玉米深加工补贴传闻始终雷声大雨点小,如何看待补贴,笔者认为仍应参考最早关于“补贴”的定调,即:深加工玉米补贴以预案方式出现,启动条件是“玉米价格必须下跌到一定程度”。

显然在现阶段下,整体环境并不支持补贴行为。且补贴只能使刺激玉米价格进一步上涨,进口玉米必然受益,这不是决策层愿意看到的,也并不符合行业利益。从操作上来看,传闻的定向销售对有效制约玉米行情过热将是一剂速效药,但药一出手也势必将打乱好不容易形成的玉米市场化引导节奏,恐怕也并不是决策层面的初衷。

所以最有可能的局面是,1、2月份玉米市场仍保持相对较高的行情运行发展,期间倒逼深加工等主体上调玉米下游产品的价格。谁过节还不吃顿饺子,在农户尚未有效出手余粮之前,相信不会有明显的动作对玉米市场形成干预。

节后市场很有可能出现一些变数。一些传闻显示,现阶段东北地区农户手中余粮或有2-3成,各方贸易主体大约掌握4成左右粮源,其余粮源在加工、饲料、储备等主体手中。如果真是如此,那么还是存在一定风险的。节后至3月份或春播钱,一项不得不考虑的现实情况是,2018年玉米种植结构的规划问题,种植结构不有效调整,去库存必然面临更大压力,何况玉米的储藏条件和时间更为苛刻,时不我待。而2017年种植玉米尝到甜头的农户,2018年将选择播种何种作物,种植收益无疑是重要风向标。所以笔者认为,春节之后,春播之前,可能会有相关举措和操作,至少控制玉米市场保持稳定和“慢牛”的发展,同时做好农户思想意识上的引导,才能做好玉米市场的进一步规划,包括结构调整。

近日,山西储备玉米开拍,引起业内重视,玉米期价应声下跌。储备玉米是否会提前开拍尚不得而知,但一旦农户手中余粮有限,没有了卖粮难,玉米的变数难免增加。而以目前的市场价位,库存玉米开拍,一定程度上还能出手一个相对不错的价格水平,有助节约国有成本。所以,如果有4成以上的玉米社会库存,及时找到归宿是比较谨慎的一种做法。

第二季度

新季玉米生产拉开帷幕,天气话题或再成关注点。

一季度结束,随着饲料养殖行当季节性需求转为平淡,售粮进度进一步提高,以及可能的政策性行为出现,4月份,国内玉米现货市场有可能回归到一个相对理性和平静发展期,春播话题将再成为市场谈资。

2017年,业内对玉米产量的预期多在2亿吨至2.1亿吨上下。农业部2017年12月份将国产玉米产量由21011万吨上调至21589万吨,种植面积上调至53167万亩,但缺口仍有500多万吨,玉米产不足需状况被业内共识,2018年玉米产量也必然受到关注。

2016年国家取消玉米收购政策,玉米价格大幅回落,但对2017年玉米调结构、去库存带来了积极影响。但随着2017年玉米的再次风生水起,2018年是否可以进一步大刀阔斧的调整几千万亩种植规模值得关注。业内不少预判都认为2018年玉米播种面积调整幅度有限,甚至有人士预测2018年玉米播种面积将出现小幅回调。实际状况暂不得而知,但可以判断的是,如果没有相关政策和行为导入,2018年玉米种植面积再次大幅下调的概率较低。需要考虑的是,2017年玉米行情看好又难免间接导致地租成本上涨。有零星业消息称,东北部分地区成本的上涨势头不亚于玉米价格的提升,个别地区地租或将翻倍。若按照这样的态势发展,到2018年秋收,玉米收益是否还能达到一个理想的水平,值得农户考虑。

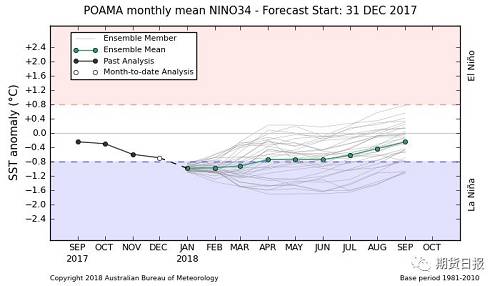

澳大利亚气象局公布的NINO34模型(2018年全球出现拉尼娜事件)

2018年天气和灾害风险或仍保持较高概率。

目前关于拉尼娜现象的炒作比较普遍,不过以笔者来看,当前的数据仅可以作为一次拉尼娜事件来对待,变为搅动全球的拉尼娜现象量能尚缺火候。同时拉尼娜更多影响巴西、阿根廷地区,考虑到全球玉米库存仍位于相对较高的水平,一段时间内对全球玉米价格尚难造成大的影响,进口玉米仍将保持对国产玉米的价格优势。

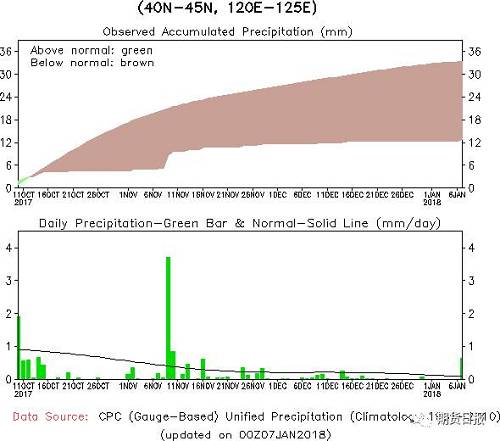

需要重视的是,近几年全球变暖现象突出,天气模式以冬季过后回暖早、气温上升快、持续干燥少雨特点为主。2017年春季我国辽西及周边出现春季干旱,影响播种进度,并引发一波玉米行情。鉴于全球变暖的大趋势,笔者认为在第二季度春播过程中,来自天气的题材仍会比较多,类似辽西这样农业生产和水利基础比较薄弱的地区,发生天气风险的概率较高。而来自NOAA的一份数据显示,2017年四季度,我国辽宁及周边一带,降水情况较常年有30mm左右的较大差距。预计截止到1月底,我国东北地区降水预期总体偏少,尚不及黄淮地区,同时东北四省有半数区域还将保持干燥。

当然距离春播时间尚早,5月份之前能出现有效降水仍不耽误春播进程,但天气的风险可见一斑,全球变暖的基础下,气象题材必然一触即发。

第三季度

国内产需结构变化,或对国储玉米去库存形成支撑。参考往年国内玉米形势,5月份之后,随着去库存等行为作用于市场,国内玉米行情也必将形成新的格局。预计到第三季度,国内玉米整体格局将进入相对平稳期。不过我国东北地区玉米深加工产业新增部署加强,加上2017年投产的实体,初步预计2018年我国东北新增玉米深加工产能近450万吨。

饲料养殖方面,尽管“猪周期”缓慢且漫长,但2017年我国饲用玉米的消费量仍较2016年有明显的增长,有机构给出的数据约在1.08亿吨以上。2018年,在环保格局的推动下,大型猪场项目也将逐渐整合并形成规模,生猪养殖业将从规模化启动阶段过度到规模化加速阶段,生猪存栏水平有望进一步提高,2018年饲料行业玉米消费增速有望明显提升,参考近三年饲用玉米的增幅预期,保守预计2018年饲用玉米需求或还将提升1000万吨的水平。

深加工新增产能叠加饲用玉米需求上升,在三季度市场粮源青黄不接之时,必然促进库存玉米的有效流出,并在行情上形成一定支撑。但考虑到拍卖玉米的品质和储备量,预计整体玉米的市场价位水平将有更为合理的体现。同时,有必要关注2017年华北、黄淮品质超标的玉米的流向情况,若能通过政策导向流入酒精等主体,将有助我国玉米市场发展更为良性,是否存在一定概率进入储备并成为未来新的去库存玉米,值得观察。鉴于当前和未来市场粮源的品质和数量,2018年去库存玉米的数量可能较2017年有进一步提升。

第四季度

又逢玉米上市季,季节性行情特点或再现。2017年年末玉米行情的走高存在一些特定的因素。一是华北、黄淮玉米品质差,天气拖延上市。其次东北玉米品质为近年来最好。再者是前期加工企业利润状况不错,能够支撑主体支付更高原料成本。

考虑到2018年国内玉米消费需求在产能提升下必然会进一步提高,但随着拍卖结束,新季玉米上市,再出现较大幅度的品质和产量下滑,这样的概率相对较小。玉米市场的行情发展最可能再次体现出往年季节性的特点,即随着新季玉米集中上市,玉米行情承压下行。而这其中最大的挑战,如前文所述,是2018年玉米种植结构的规模是否可以控制在预期之内。而如果伴随地租等种植成本上升,玉米面积、产量又出现较大程度提升,2018年玉米种植收益必然较2017年有较大程度缩水,这也必将对下一年的玉米生产策略产生心理影响。如果玉米行情下行,相信深加工补贴等政策和机制也必然将出台,这次恐怕不再是预案和传闻。

无论国内还是国外,农业生产都属于高风险、低回报的产业。除了更为理性的计划种植结构,掌握如何规避风险的技巧也极为重要。2017年,我国玉米行当的“期货+保险”业务出现了不小突破,这对保障农户和集体权益,促进玉米市场化进程并引导产业良性运转都起到了积极作用。不过耀眼的光环恐怕还是无法盖过玉米行情的提升。对于生产群体而言,应理性看待偶然因素带来的行情变化,才能更合理判断市场,保护和提高相关收益。政策会有但并不一定常在,借助市场工具和金融手段,不失为一种可取的方法。

2018年玉米市场究竟走向何方,拭目以待。

相关阅读: